- 欢迎进入河南中建云商集团有限公司网站!

- 全国服务热线:0371-65098669

-

客服热线: 0371-65098669服务时间: 8:30-18:30

引言:2024年上半年全球锰矿市场波动较大,市场消息纷杂,由于全球锰市场与中国市场相互影响,加上受黑色系情绪带动,目前整体锰矿市场稍显疲软。本文从全球市场视角结合中国市场消费趋势,通过主消费国锰矿进出口情况以及下游硅锰消费情况对全球锰矿市场进行简析。

海外贸易商对最近锰矿市场的看法:

巴西贸易商A:主要客户在美国佐治亚州,比较关注美国大选情况。他表示,我观察到锰市场正在回落,相信市场未来几个月能有所好转,临近美国选举,形势会趋于紧张,大选之后可能会颁布新的经济政策,或许能带动当前的房地产形势,从而影响至锰矿市场。巴西锰矿市场表现不佳,缓慢运行中,目前主要和长协客户交易。

印度贸易商B:10月康密劳6美元/吨度的价格对市场不是很有利,印度市场现在很疲软,印度贸易商接货的不算多,很多人倾向于观望,10月的报价按照目前的成本来看,价格仍然有些高,市场参与者正在等待价格降至4美元/吨度左右。他表示,也许康密劳之后还会降低价格,印度市场锰合金的价格每天都在下跌,很令人担忧。

肯尼亚贸易商C:自从7月以3.5美元/吨度的价格卖给印度买家,之后就没再做过锰矿的生意了。不过夏休结束,市场在缓慢恢复中,希望之后有新订单。他表示将在10月重新回到锰矿生意,期待十月有好的情况发生。

南非贸易商D:近期锰市场非常安静,没有多少买家,市场贸易活动比较平静,短期来看行情比较困难,成交较少,但相信很快就会重新开始,工厂不会全部关闭,市场需要时间慢慢好转。

一、全球主流国家锰矿进出口情况

1、主要国家锰矿进口情况

中国

南非:1-4月保持200万以下全球发运,2月矿山发运量出现减少,5月份随着国内行情好转,接货情绪增加,5月发运出现明显增幅,5-9月均保持高位发运。

澳洲:自South32宣布暂停发运,3月中下旬后至现在发运出现大幅缩减,每月来源cml(5-10万)。

加蓬:1-4月发运量在60-70万左右,澳矿发运缺失后,5月发运量明显增加,海外市场需求也有所增强,6月发往海外的量明显高于中国。下半年发往海外数量逐步下降,主进口国仍是中国。

印度

据印度海关数据统计,2024年1-6月印度锰矿累计进口量为293.47万吨,同比增加24.23%。

5-6月锰矿进口量明显增加,主进口国为南非、加蓬、新加坡和阿拉伯国家。

日韩

据日本海关数据统计,2024年6月日本仅在巴西进口锰矿21吨,2024年7月日本锰矿进口总量78476吨,同比减少27.51%,其中7月日本锰矿进口主要来自加蓬4.5万吨、南非3.3万吨。2024年1-7月日本锰矿进口总量为42.5万吨,同比减少5.28%。

据韩国海关数据统计,2024年7月韩国锰矿进口量为21283.5吨,环比减59.52%,同比减少72.07%。其中,从澳大利亚进口21245.4吨,从美国进口38吨。2024年1-7月韩国锰矿进口总量为19.6万吨,同比减少63.21%。

2、主要国家锰矿出口情况

南非

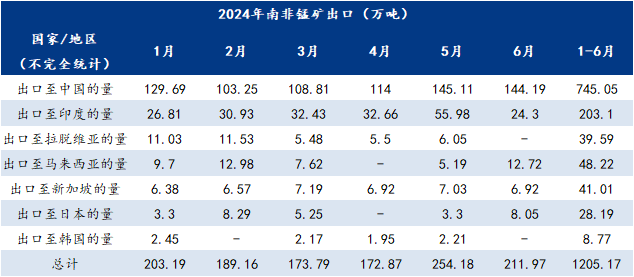

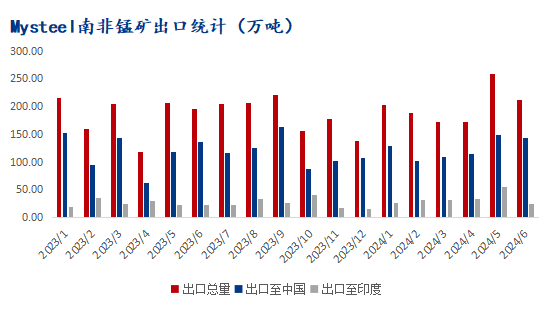

据南非海关数据统计,2024年1-6月南非锰矿出口累积量约为1205.17万吨,同比增加9.40%。主要发往中国、印度和马来西亚等国家,中国仍是主消费国。

澳大利亚(澳洲黑德兰港)

据黑德兰港务局最新数据,2024年1-6月黑德兰港锰矿发运量累计768278吨,同比增长29.5%。

巴西

据巴西海关数据统计,2024年1-6月巴西锰矿出口总量约21.42万吨,同比减少75.18%;其中2024年1-6月出口到中国的数量约6.39万吨,同比减少88.92%。

乌克兰

2024年7月乌克兰未出口锰矿。出口在中断两年后,于1月份恢复出口,但在2月份再次暂停。据乌克兰国家海关总署统计,1月份乌克兰向美国出口44903吨锰矿,价值656.3万美元。乌克兰在7个月内从加纳(按金额计算占99.3%)、比利时(0.49%)和南非共和国(0.21%)进口了17811吨锰矿,价值426.1万美元。其中,7月份的锰矿进口量为17781吨。

根据各国海关数据来看,中国仍是锰矿主消费国,目前7-8月发往中国的锰矿仍居高位;从全球供需来看,海外需求受地缘政治、贸易保护主义和航运限制等因素影响较大,中国的经济和政府法规对全球锰市场有着巨大的影响。预计下半年南非、加蓬的中国发运量保持高位,印度锰矿进口量自高位稍回落,日韩锰矿进口量预计将有所减少,巴西发往中国的锰矿量或将波动上行。

二、全球锰矿价格走势

印度

印度地区,2024年1-2月,印度市场锰合金需求有限,进口锰矿价格保持稳定;3-4月,需求回升推动印度进口锰矿市场活跃,受全球市场潜在上升趋势等因素影响,印度进口锰矿价格小幅上涨;5-7月,随全球矿商月度报价上涨,印度进口锰矿价格大幅上涨,氧化矿在一段时间内保持高位盘整,但由于下游硅锰合金需求疲软,进口锰矿需求逐渐减弱,价格高位小幅回调;8-9月,进口锰矿市场偏弱盘整运行,报价小幅下降,8月底开始价格小幅下行,锰合金需求下降,买家态度更为谨慎,锰矿采购减少,价格随之下跌。

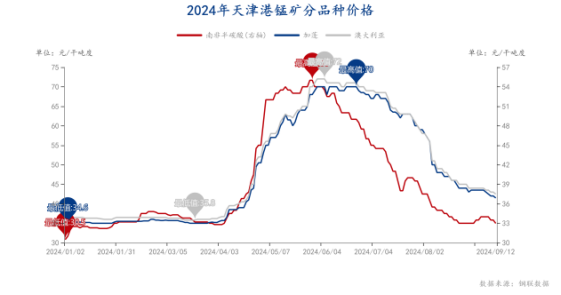

主流矿山对华报价及现货价格波动

2024年初,外盘报价较去年同期小幅下降,但澳洲码头事件影响下,4月South32停止报价,市场情绪紧张,康密劳强势引领现货市场,现货跟随外盘上涨,海外市场刺激下,矿商成本大幅增加。由于下游市场仍存供需不平衡,矿端价格缺乏支撑,现货价格从高位回落,外盘跟随现货走弱,国内接货意愿逐步下降。2024年中国进口锰矿价格从低位震荡攀升至高位,后随黑色系带动,硅锰期货价格呈现阶梯下降,近期锰矿市场仍处于探底阶段。

总结

目前国际钢铁行业较为疲软,锰矿市场发展缓慢,受整体黑色系影响,印度锰矿价格自高位回调,市场参与者认为市场存在降价预期,且不愿以目前的价格进行交易,印度锰矿价格承压运行;欧洲地区电价明显上涨,成本上涨影响整体钢铁行业;近期中国锰矿市场盘整偏弱,港口累库增加,下游硅锰合金供需不平衡,矿价缺乏支撑,偏弱波动。

三、海外与国内市场合金走势

1、印度硅锰合金市场

印度硅锰国内市场

2024年1-5月,印度粗钢产量同比增长11%,达到6200万吨左右。2024年初印度主要产区的锰合金产量大幅增加,这反过来又刺激了合金对进口锰矿和印度国内锰矿的需求。3-4月,因出口需求下降,市场不愿接受更高报价,印度国内需求减弱,对锰合金及锰矿需求低迷,询盘减少;日韩、新加坡、马来西亚等国对锰矿的消费量也有所减少,南非、加蓬、巴西等出口国预计和往年保持相近发运量。综合来看,预计外盘报价存在下行预期,海外市场锰矿价格或将回到往年价格,锰矿市场偏弱运行。

中国市场:锰矿库存虽仍有增加可能性,但港口集中到港影响库存波动,氧化矿疏港量有望增加,同时带动去库节奏积极性,预计12月末港口库存消耗速度增加。南非半碳酸价格向下空间有限,氧化矿还有向下可能性,价差接近,四季度价格逐步探底,接低价货源换仓及回款压力是导致下降关键因素。

综合来看,海外市场对中国锰矿的影响主要体现在供应、价格以及市场波动等方面。下半年海外供应相对稳定,如果海外市场对锰矿的需求复苏,增加发往其他国家的运输量,或将对中国锰矿价格有所提振,但下游供需不平衡仍是全球市场关注的问题所在,后续仍需关注整体市场环境情绪和全球需求的变化。